Wertpapierhandel weltweit

Handeln Sie Wertpapiere beinahe grenzenlos! Jetzt haben Sie die Möglichkeit an vielen deutschen und internationalen Börsen zu handeln – oder direkt außerbörslich über die Emittenten. Die Handelszeiten, Konditionen und viele weitere Informationen finden Sie kompakt zusammengefasst auf dieser Seite.

Deutsche Börsenplätze

Entdecken Sie den deutschen Aktienmarkt – über die Börse Tradegate Exchange, XETRA und zahlreiche nationale Handelsplätze.

US-Börsenplätze

Handeln Sie direkt und schnell an den US-Börsen – mit Realtime-Anbindung an die NYSE und NASDAQ.

Internationale Börsenplätze

Nutzen Sie die vielen Möglichkeiten – handeln Sie einfach an 20 weiteren europäischen und internationalen Börsenplätzen.

Außerbörslicher Direkthandel

Kaufen und Verkaufen Sie direkt über die Emittenten – mit längeren Handelszeiten, günstig und schnell.

-

Deutschland

-

Überblick

Als Anleger können Sie Wertpapiere unter anderem an einer Börse handeln. Dies sind öffentlich-rechtliche Institutionen, die eine staatliche Zulassung benötigen. Damit wird garantiert, dass der Handel geprüft und reguliert wird – durch die Wirtschafts- und Finanzministerien der zuständigen Bundesländer. Außerdem bietet der Handel über eine zugelassene Börse einen höheren Schutz vor Marktpreismanipulationen und eine hohe Markttransparenz.

Der größte deutsche Handelsplatz ist die Börse Frankfurt mit seinem elektronischen Handelssystem XETRA. Gefolgt von der elektronischen Börse Tradegate Exchange. Durch sein starkes Orderaufkommen ist die Börse Tradegate Exchange für viele Aktien ein äußerst liquider Börsenplatz, an dem Aktien mit vergleichsweise niedrigen Spreads gehandelt werden können. Des Weiteren ist die Börse Tradegate Exchange auf die Ausführung von Privatanleger-Aufträgen spezialisiert. Ein wesentlicher Unterschied im Vergleich zu XETRA oder den Parkettbörsen sind die ausgedehnten Handelszeiten. Aufgrund der Zeitverschiebung ist dadurch beispielsweise der Handel mit US-Titel deutlich länger möglich.

-

Börsenplätze

Nutzen Sie Ihre Chancen auf dem deutschen Aktienmarkt. An den folgenden deutschen Börsenplätzen können Sie handeln:

- Tradegate Exchange

- XETRA

- Frankfurt

- Stuttgart

- München

- Berlin-Bremen

- Düsseldorf

- Hamburg

- Hannover

-

Handelszeiten

Handelszeiten an der deutschen Börse

Börse

Handelszeit

Börsencode

Mo.–Fr. 08:00–22:00 Uhr

(Fonds 08:00–20:00 Uhr; Anleihen 08:00–17:30 Uhr)Börsencode TRG

- Mo.–Fr. 08:00–22:00 Uhr (Aktien, ETFs, ETCs, ETNs, Investmentfondsanteile und Genussscheine)

- Mo.–Fr. 09:00–20:00 Uhr (Derivative Hebel- und Anlageprodukte)

- Mo.–Fr. 08:00–18:00 Uhr (Anleihen)

- Mo.–Fr. 09:00–18:00 Uhr (Strukturierte Anleihen)

Börsencode 08

Börsenfeiertage in Deutschland 2024

Datum

Feiertag

01.01.2024

Neujahr

29.03.2024

Karfreitag

01.04.2024

Ostermontag

01.05.2024

Tag der Arbeit

24.12.2024

Heiliger Abend

25.12.2024

1. Weihnachtsfeiertag

26.12.2024

2. Weihnachtsfeiertag

31.12.2024

Silvester

-

Konditionen

Preise & Regelwerke

Die Consorsbank-Ordergebühren können Sie dem aktuellen Preis-Leistungs-Verzeichnis entnehmen.

Regelwerke und Verordnungen zum Handel an deutschen Börsen

In den untenstehenden Hyperlinks stellen wir Ihnen die maßgeblichen Regelwerke und Verordnungen zur Verfügung. Bitte beachten Sie, dass bei Nichteinhaltung der nachstehenden Verordnungen und Regelwerke sowohl strafrechtliche als auch zivilrechtliche Konsequenzen auf Sie persönlich zukommen können. Ferner laufen Sie Gefahr, bei Missachtung von der Online-Ordererteilung ausgeschlossen zu werden.

In diesem Zusammenhang möchten wir Sie auch insbesondere auf Folgendes hinweisen:

Die Eingabe gegenläufiger Aufträge durch ein und dieselbe Person, die dasselbe Wertpapier betreffen und im elektronischen Handelssystem zu einem Geschäftsabschluss zusammengeführt werden können, ist unzulässig (Crossing-Geschäfte).

In Ihrem eigenen Interesse bitten wir Sie daher, sich mit den geltenden Regeln und Verordnungen vertraut zu machen und diese Vorschriften strikt zu beachten:

- Regelwerke der Frankfurter Wertpapierbörse

- Regelwerk der Börse München

- MaKonV (Verordnung zur Konkretisierung des Verbotes der Marktmanipulation)

- Tradegate Exchange Börsenordnung

-

FAQ

XETRA-Handel

Wann kann es zur Ablehnung von Aufträgen kommen?- Die Auftragserteilung erfolgt während der Marktausgleichsphase einer Auktion. Die Marktausgleichsphase gibt es u.a. bei der Eröffnungs-, Mittags- und Schlussauktion. Sie findet im Anschluss an die Aufrufphase und die Preisermittlung statt. Während der Marktausgleichsphase wird eine Order vom XETRA-System nicht angenommen.

- Das Limit einer Verkaufs-Stop-Order ist höher als der letzte Handelspreis / Referenzpreis.

- Das Limit einer Kauf-Stop-Order ist niedriger als der letzte Handelspreis / Referenzpreis.

- Kursaussetzung

- grundsätzlich kein XETRA-Handel möglich

- Stop-Market-Orders mit Kassakurs-Angabe

Alle Aufträge, die nicht von XETRA angenommen werden, werden von der Consorsbank gestrichen.

Bitte beachten Sie:

Market-Orders können zu Kursen führen, die vom letzten Referenzkurs in einem bestimmten Maß abweichen, sodass es zu Volatilitätsunterbrechungen oder Mistrades kommen kann (Hinweis: Stop-Market-Orders werden, nachdem sie ausgelöst werden, ebenfalls in Market-Orders umgewandelt). Deshalb sollten XETRA-Aufträge immer marktnah limitiert werden.

Durch das elektronische Orderbuch kann es zu mehreren Teilausführungen Ihrer Order kommen. Die Consorsbank hat darauf keinen Einfluss.

Sollten Sie noch Fragen zum Thema XETRA-Handel haben, können Sie sich selbstverständlich an Ihr Betreuungsteam wenden. Weitere Informationen finden Sie auch unter www.xetra.de

Welchen Börsencode muss ich für den XETRA-Handel angeben?Bitte geben Sie bei Ihrer XETRA-Order stets Börsenplatz 16 ein.

Wie lange kann eine XETRA-Order gültig sein?Ihre XETRA-Aufträge können eine maximale Gültigkeit von 360 Kalendertagen haben.

Welche Ordertypen gibt es?Grundsätzlich sind zwei Ordertypen möglich:

Unlimitierte Aufträge (Market-Orders – billigst / bestens) sind Kauf- und Verkaufsaufträge, die zum nächsten ermittelten Preis ausgeführt werden. Sie garantieren eine schnelle Auftragserfüllung. Ihr Nachteil besteht jedoch in der Preisunsicherheit.

Limitierte Aufträge (Limit Orders) sind Kauf- und Verkaufsaufträge, die zum angegebenen Limit oder besser ausgeführt werden sollen. Aufträge mit dem gleichen Preislimit werden in XETRA – anders als auf dem Parkett – streng nach der zeitlichen Reihenfolge umgesetzt, in der sie ins Orderbuch gestellt wurden.

Was ist mein Preisvorteil beim XETRA-Handel?Es fällt keine Makler-Courtage an.

Was muss ich bei Stop Orders beachten?Stop-Market-Orders werden als Market-Orders ins Orderbuch gestellt, sobald die Stop Marke durch einen Bezahlt-Kurs erreicht ist. Das heißt, der Kauf oder Verkauf erfolgt dann automatisch zum nächsten Kurs.

Bitte beachten Sie, daß Stop Orders, die nur den Auktionshandel betreffen, auch nur durch Auktionskurse in Market-Orders umgewandelt werden können und in der nächsten Auktion ausgeführt werden.

Nationale Börsen

Wann erfolgt die Abrechnung einer Order?Nach der Ausführung wird Ihre Order unverzüglich abgerechnet (Realtime-Abrechnung). Dies beinhaltet auch die Geldbuchung. Ausnahmen sind jedoch Orders in festverzinslichen Wertpapieren, Fonds und Zertifikaten. Hier findet nur einmal täglich am Abend eine Abrechnung statt.

Bitte beachten Sie, dass ein Wertpapiergeschäft aus zwei Teilen besteht. Der Makler stellt den Preis fest und somit müssen Verkäufer und Käufer ihre Pflichten erfüllen. Grundsätzlich muss der Verkäufer die Papiere und der Käufer das Geld innerhalb von zwei Börsentagen liefern. In dieser Zeit kann der Makler das Geschäft (beispielsweise wegen eines Irrtums) mit Genehmigung der Handelsüberwachung ändern/stornieren.

Wo sehe ich, dass eine Order ausgeführt wurde?Über den Konto- und Depotzugang können Sie sich alle Aufträge unter dem Punkt "Orderinfo" anzeigen lassen. Per PhoneBroking können Sie jederzeit den Status Ihres Auftrages an der Börse und – sobald durchgeführt – den Ausführungskurs abrufen.

Nutzung des Consorsbank OnlineArchivs:

Ihre Orderbestätigungen für Neuanlage, Änderung und Streichung und Ihre Orderausführungen sowie Ihre Kontoauszüge können Sie online einsehen. Ein Postversand findet nicht statt.Keine Nutzung des Consorsbank OnlineArchivs:

Abrechnungen und Auftragsbestätigungen erhalten Sie – wie gewohnt – per Post.

Wie kann ich Bezugsrechte handeln?Der Handel von Bezugsrechten ist über unsere gesamten Systeme möglich.

Bezugsrechte können nur dann ausgeübt werden, wenn uns ein von Ihnen unterschriebener Fax- oder Briefauftrag vorliegt. Bitte verwenden Sie hierfür das Ihnen zugesandte Weisungsformular. Liegt uns kein Auftrag vor, werden wir den Bestand an Bezugsrechten am letzten Handelstag automatisch verkaufen.

Was versteht man unter Intraday-Trading?Mit Intraday-Trading können Sie die Kursschwankungen eines Wertpapiers durch Kauf und Verkauf am selben Börsentag ausnutzen. Als Intraday-Trader profitieren Sie von der schnellen Orderabwicklung bei der Consorsbank. Intraday-Trading ist in allen Wertpapieren möglich, die an deutschen Börsen notieren und für die mehrere Kursfeststellungen am Tag zustandekommen. Dies gilt auch für den außerbörslichen Handel bei der Consorsbank.

Wie kann ich ein Limit bei meiner Order angeben?Sie haben die Möglichkeit, Ihre Order unlimitiert oder mit einem Limit aufzugeben. Bei Werten, die unter 0,10 Euro notieren, können Sie an den Parkettbörsen ein Limit mit drei Nachkommastellen angeben. Auf XETRA ist dies bei Werten, die unter 0,25 Euro notieren, möglich.

Wir empfehlen Ihnen, bei engen Märkten und auf XETRA Ihre Orders grundsätzlich zu limitieren, insbesondere wenn es sich um Optionsschein-Geschäfte handelt.Was bedeuten die Limitzusätze?1. Stop Buy:

Bei Erreichen oder Überschreiten eines vom Anleger festgesetzten Aktienkurses (Limit) werden Kaufaufträge zum nächsten handelbaren Börsenkurs billigst ausgeführt, unabhängig davon, ob dieser aktuelle Kurs über oder unter dem vom Auftraggeber festgesetzten Kurs liegt. Das Stop-Buy-Limit muss bei Orderaufgabe über dem aktuellen Kurs liegen. Ist dies nicht der Fall, wird die Order von XETRA abgewiesen. Von den Parkettbörsen wird eine derartige Order angenommen und mit dem nächsten Kurs in eine Billigst-Order umgewandelt. Für das Stop-Buy-Limit geben Sie bitte das Limitkürzel 03 an.2. Stop Loss:

Diese Verkaufsaufträge werden bestens zum nächsten handelbaren Börsenkurs ausgeführt, sobald der Aktienkurs den angegebenen Mindestkurs erreicht oder unterschreitet. Das Stop-Loss-Limit muss bei Ordererteilung unter dem aktuellen Kurs liegen. Ist dies nicht der Fall, wird die Order von XETRA abgewiesen. Von den Parkettbörsen wird eine derartige Order angenommen und mit dem nächsten Kurs in eine Bestens-Order umgewandelt. Für das Stop-Loss-Limit geben Sie bitte das Limitkürzel 02 an.In beiden Fällen gilt:

Die Umwandlung einer Order wird nur durch Kurse aktiviert, zu denen Umsätze zustande gekommen sind. Brief-, Geld- oder taxierte Kurse führen zu keiner Auslösung Ihres Stop Limits.Eine Ausnahme macht die EUWAX:

Erhält der Skontoführer den Hinweis, dass im Orderbuch des jeweiligen Wertpapiers eine Stopp-Loss-Order oder eine Stopp-Buy-Order vorliegt, und ist im Falle der Stop-Loss-Order der Geldkurs des Market Makers gleich oder niedriger als das Stop Limit, oder ist bei der Stop-Buy-Order der Briefkurs des Market Makers gleich oder höher als das Stop Limit, so ist der Skontoführer berechtigt, die Stop Order auszulösen.

Was sind Maklerstornos / Mistrades?Es kann vorkommen, dass Ihre Order mit einem falschen Kurs ausgeführt wird. Hat der Makler diesen falschen Kurs gestellt, z.B. wegen eines Irrtums oder eines technischen Fehlers, kann dies entsprechend den geltenden Börsenusancen zu nachträglichen Geschäftsstornierungen führen (Maklerstorno). Auch auf XETRA kann es unter bestimmten Voraussetzungen zu Stornierungen kommen (Mistrade).

Wie erfolgt eine Optionsschein-Ausübung?Für die termingerechte Durchführung Ihrer Optionsschein-Ausübung benötigen wir Ihre Weisung für Optionsscheine, deren Optionsrecht (börsen-)täglich ausgeübt werden kann, bis spätestens 13:00 Uhr des Vortages (Bankarbeitstag). Für Optionsscheine mit anderslautenden Optionsrechten (z. B. Ausübung nur zu bestimmten Stichtagen) bitten wir Sie, sich spätestens zehn Arbeitstage vor dem gewünschten Ausübungstermin mit uns in Verbindung zu setzen. Das Formular "Ausübung eines Optionsscheins" finden Sie im Formularcenter.

Was muss ich bei Orderänderung / Orderstreichung beachten?Nach Börsenschluss eingehende Änderungen und Streichungen werden vor Börsenbeginn des nächsten Börsentages weitergeleitet. Wenn Sie eine Streichung oder Änderung per Fax vornehmen möchten, verwenden Sie bitte das Streichungs- bzw. Änderungsformular aus dem Formularcenter. Für solche Änderungen und Streichungen benötigen wir Ihren Auftrag bis spätestens eine Stunde vor Börsenbeginn des jeweiligen Börsenplatzes, um eine pünktliche Bearbeitung Ihrer Order bis Börseneröffnung zu gewährleisten. Bitte berücksichtigen Sie dies bei Ihrer Auftragserteilung. Natürlich versuchen wir, auch später eingehende Faxänderungen/-streichungen pünktlich zu bearbeiten, können aber keine Garantie hierfür übernehmen. Bitte geben Sie immer die jeweilige Ordernummer an; diese entnehmen Sie bitte der Orderinfo oder der Auftragsbestätigung in Ihrem OnlineArchiv.

Verschiedene Anlässe führen zu einer automatischen Streichung Ihrer Order durch die deutschen Börsen:

- Kursaussetzung

- Kapitalveränderung (z.B. Bezugsrechtabschlag)

- Auslosung

- Endfälligkeit (bei festverzinslichen Wertpapieren)

- Dividendenstichtag

- Split und Reverse Split

- Veränderung der Handelsform auf XETRA

- Stichtag 31.12.

Über automatische Streichungen durch die Präsenzbörsen erhalten Sie von uns keine schriftliche Mitteilung. Wenn Ihr Wertpapier-Auftrag auf Grund von Börsenusancen gestrichen wurde, benötigt die Consorsbank einen neuen Auftrag von Ihnen.

Wie erfolgt die Orderaufgabe von festverzinslichen Wertpapieren?Beim Kauf von Anleihen ist bis auf wenige Ausnahmen der Nennwert anzugeben, nicht die Stückzahl. Bundeswertpapiere können über alle Vertriebswege geordert werden. Wünschen Sie eine Verwahrung Ihrer Bundeswertpapiere bei der Bundesschuldenverwaltung, ist eine Order nur per Fax möglich.

Wann kann ich eine Order aufgeben?Eine Orderübermittlung ist über alle Orderwege rund um die Uhr möglich. Ihre Orders werden während der Börsenzeiten innerhalb von Sekunden an die deutschen Börsen geroutet. Annahmeschlusszeiten für taggleiche Aufträge per Fax: Wertpapiere für Kassakurs bis 11:00 Uhr, variabler Handel bis 19:00 Uhr, Bundeswertpapiere bis 11:00 Uhr, inländische Bezugsrechte bis 10:00 Uhr. Natürlich versuchen wir, auch Aufträge, die uns später erreichen, noch am selben Tag weiterzuleiten.

Wie lange ist meine Order gültig?Unlimitierte Orders ohne Gültigkeitsangabe sind grundsätzlich tagesgültig. Limitierte Orders ohne Angabe einer Gültigkeit sind bis ultimo des laufenden Monats gültig. Stellen Sie Ihre limitierte Order am letzten Börsentag eines Monats ohne Angabe einer Gültigkeit ein, so ist Ihre Order automatisch bis ultimo des nächsten Monats gültig.

Bitte beachten Sie, dass Ihre limitierte Order am letzten Tag eines Monats bei einer Angabe von "ultimo" nur bis ultimo des laufenden Monats gültig ist! Bei Bedarf können Sie diese Standardgültigkeiten auf ein beliebiges Datum abändern (z.B. die Gültigkeit einer limitierten Order auf die laufende bzw. nächste Börsensitzung begrenzen).

An allen Handelsplätzen, außer Tradegate, OTC und im Ausland beträgt die maximale Gültigkeit heute +359 Tage.

Warum kommt es zu Teilausführungen?Wertpapier-Orders werden gelegentlich nur über einen Teil der in Auftrag gegebenen Stückzahl ausgeführt, wenn es sich z.B. um einen umsatzschwachen Titel handelt. Indiz für einen engen Markt sind bei Aktien z.B. eine niedrige Marktkapitalisierung (geringes Stammkapital) oder die Konzentration des Aktienvolumens in der Hand weniger Privateigentümer oder weniger beteiligter Konzerne.

Der Börsenmakler bemüht sich, möglichst alle eingehenden Orders abzuwickeln, ist aber von Angebot und Nachfrage abhängig und daher zur Teilung einer Order in eine oder mehrere Teile berechtigt (vgl. Bedingungen für Geschäfte an der Frankfurter Wertpapierbörse, § 9).

Besonders auf XETRA kann es wegen des elektronischen Orderbuches häufig zu Teilausführungen kommen, auf die die Consorsbank weder bei Erteilung der Order noch bei Erhalt der Abrechnung Einfluss nehmen kann.

Kommt es zu mehreren Teilausführungen und Abrechnungen, wird bei der ersten Ausführung die jeweilige Ordergebühr berechnet und bei allen weiteren Teilausführungen nur noch der jeweilige günstige Provisionssatz von 0,25% des Kurswerts zuzüglich eventuell anfallender handelsplatzabhängiger Entgelte. Dies gilt für Teilausführungen an allen deutschen Börsen, im außerbörslichen Handel sowie an sämtlichen ausländischen Börsen, in deren Ländern die Consorsbank vertreten ist (zurzeit: Frankreich, Spanien und Luxemburg), außer für Termingeschäfte/EUREX.

Ausführliche Infos über Gebühren entnehmen Sie bitte dem Preisverzeichnis.

Welche Limittypen und Orderzusätze kann ich in Stuttgart verwenden?Kauf

- Stop Buy market

- Stop Buy Limit

- OCO Stop Buy market

- OCO Stop Buy Limit

- Trailing Stop (Buy) abs. market

- Trailing Stop (Buy) % market

Verkauf

- Stop Loss market

- Stop Loss Limit

- OCO Stop Loss market

- OCO Stop Loss Limit

- Trailing Stop (Loss) abs. market

- Trailing Stop (Loss) % market

Börse München

Was wird als MAX-ONE bei der Börse München bezeichnet?MAX-ONE ist der Name für das Handelssystem der Börse München.

Welche Funktion haben die Spezialisten an der Börse München? Wer sind diese Spezialisten?Die Börse München verbindet MAX-ONE mit der Spezialisten-Garantie von fünf Wertpapierhandelshäusern, die deutschlandweit neue Maßstäbe setzen und einen fairen und effizienten Handel gewährleisten. Die Wertpapierhandelshäuser, die für Sie als Spezialisten an der Börse München handeln:

Baader Wertpapierhandelsbank AG

E-Mail: info@baaderbank.de

Internet: http://www.baaderbank.demwb fairtrade Wertpapierhandelsbank AG

E-Mail: info@mwb.de

Internet: http://www.mwb.deDiese Spezialisten bieten Ihnen folgende Vorteile:

- Sie führen Ihre Order vollständig und sofort aus. Sie garantieren Ihnen umfassende Liquidität - auch in kritischen Marktsituationen.

- Auch bei weniger liquiden Papieren oder inakzeptablen Referenzmarkt-Kursen sorgen sie für höchste Ausführungsqualität.

- Bei der Ermittlung des besten Preises beziehen sie neben nationalen auch internationale Börsenplätze wie New York oder Tokio ein - je nachdem, wo und zu welchem Preis das jeweils größte Volumen der von Ihnen georderten Aktie gehandelt wird.

Wie funktioniert das Bestausführungsprinzip?An der Börse München gilt das Bestausführungsprinzip. Ihre Order wird grundsätzlich zum besten am Markt verfügbaren Preis ausgeführt. Das heißt, die Order wird mindestens so gut ausgeführt wie am liquidesten Referenzmarkt (XETRA, Auslandsbörsen).

Wie kann es sein, dass trotz "Best-Preis-Garantie" am Börsenplatz München in einigen Werten ein schlechterer "Preis pro Stück" angezeigt wird als beispielsweise bei XETRA?Hintergrund ist die Tatsache, dass für den Börsenplatz München unter der Rubrik "Preis pro Stück" die Geld- bzw. Briefseite eines handelbaren Kurses veröffentlicht wird. Diese bezieht sich jeweils auf die Liquiditätsgarantie (z.B. im DAX-Bereich ein Volumen von 50.000 Euro). Da für die Preisfeststellung in München als Referenzmarkt oftmals XETRA verwendet wird und in XETRA in vielen Fällen nur kleine Stückzahlen zu den besten Geld-Briefkursen angeboten werden, wird die Orderbuchtiefe von XETRA (das heisst auch der zweit-/drittbeste Preis mit der jeweiligen Stückzahl) herangezogen. Dies hat zur Folge, dass Ihnen der handelbare Preis in München "optisch" in manchen Fällen im Vergleich zu XETRA schlechter erscheint. Es ist dabei jedoch zu beachten, dass sich der angezeigte Preis in München auf eine deutlich höhere Stückzahl bezieht. Durch die Bestausführungsgarantie können Sie jedoch sicher sein, dass der Preis, den Sie bei Ihrer Ausführung für Ihre georderte Stückzahl bekommen, mindestens dem Preis entspricht, den Sie auf dem Referenzmarkt (im obigen Beispiel für DAX-Werte auf XETRA) erhalten hätten.

Welche Referenzmärkte werden für die Ermittlung des Preises herangezogen?Referenzmärkte für die jeweiligen Aktien sind grundsätzlich die Heimatbörsen. Sobald die Heimatbörse geschlossen ist, wird die bundesweite Orderbuchlage in Deutschland für die Preisfindung herangezogen, in der Regel jedoch derjenige Börsenplatz, der in der Vergangenheit den größten Umsatz auf sich vereinigen konnte.

Die Börse München bietet mit der Spezialisten-Garantie "garantierte Liquidität". Was bedeutet das?An der Börse München werden in allen Wertpapieren jederzeit verbindliche und handelbare Preise mit garantierter Stückzahl geboten. Im Rahmen dieser sogenannten Liquiditätsgarantien werden Ihre Orders vollständig ausgeführt. Sollte Ihre Order die angebotene Stückzahl überschreiten, kann es zu Teilausführungen kommen. Lt. Statistik der Börse München kam es jedoch bei weniger als 1% aller Orders zu Teilausführungen seit Einführung des neuen Handelssystems MAX-ONE.

Wo finde ich weitere Informationen zur Börse München?Weitere Informationen zur Börse München finden Sie unter www.boerse-muenchen.de.

Welche besonderen Limittypen und Orderzusätze kann ich in München verwenden?Kauf

- Stop Buy Limit

- OCO market

- Trailing Stop (Buy) abs. market

- Trailing Stop (Buy) % market

Verkauf

- Stop Loss Limit

- OCO market

- Trailing Stop (Loss) abs. market

- Trailing Stop (Loss) % market

Wie lautet die Telefonnummer der MAX-ONE Infohotline?Die Telefonnummer der MAX-ONE Infohotline ist 089 / 54 90 45 - 45.

Tradegate

Welche Limittypen und Orderzusätze kann ich auf Tradegate verwenden?Kauf

- Stop Buy market

- Stop Buy Limit

- OCO Stop Buy market

- OCO Stop Buy Limit

- Trailing Stop (Buy) abs. market

- Trailing Stop (Buy) abs. Limit

- Trailing Stop (Buy) % market

- Trailing Stop (Buy) % Limit

Verkauf

- Stop Loss market

- Stop Loss Limit

- OCO Stop Loss market

- OCO Stop Loss Limit

- Trailing Stop (Loss) abs. market

- Trailing Stop (Loss) abs. Limit

- Trailing Stop (Loss) % market

- Trailing Stop (Loss) % Limit

-

-

USA

-

Überblick

US-Aktien können grundsätzlich auch über deutsche Börsen gehandelt werden. Ein wesentlicher Vorteil des direkten Handels an US-Börsen ist das – im Vergleich zu deutschen Börsenplätzen – weitaus höhere Handelsvolumen.

Der Handel an Börsenplätzen in den USA bzw. NYSE OTC ARCA ist einfach und bequem über den Konto- und Depotzugang, der Consorsbank App oder die kostenlose Trading-Software ActiveTrader möglich.

Standardmäßig wird der US-Handel bei der Consorsbank in Euro abgerechnet. Sofern ein Währungskonto vorhanden ist, kann die Abrechnung auch in USD erfolgen.

Weitere Vorteile bieten die Realtime-Anbindung an die NYSE und NASDAQ sowie an den NYSE OTC ARCA. Die entsprechenden Handelszeiten finden Sie hier.

Smart Order Routing

Consorsbank bietet für den US-Aktienhandel einen Smart Order Router. Orders werden durch einen dynamischen Algorithmus optimiert, mit dem Ziel der bestmöglichen Orderausführung. Für jede individuelle Order, die der Smart Order Router erhält, wird versucht aus über 20 angebunden US-Handelsplätzen den bestmöglichen zu finden.

Kriterien zur bestmöglichen Ausführung sind insbesondere Preis, sowie zusätzlich Liquidität und Geschwindigkeit. Profitieren Sie von einer optimierten Ausführung durch Smart Order Routing.

-

Handelszeiten

Handelszeit der US-Börsen

Reguläre Handelszeit: werktags von 15:30 bis 22:00 Uhr MEZ

Börsenfeiertage in den USA 2024

Datum

Feiertag

01.01.2024

New Year's Day

15.01.2024

Martin Luther King Day

19.02.2024

Presidents' Day

29.03.2024

Good Friday

27.05.2024

Memorial Day

19.06.2024

Juneteenth National Independence Day

04.07.2024

Independence Day

02.09.2024

Labor Day

28.11.2024

Thanksgiving Day

25.12.2024

Christmas Day

-

Konditionen

Konditionen für den US-Handel

Bei uns gibt es keine versteckten Kontrahenten-, Börsen- oder sonstigen Gebühren. So wissen Sie schon vorher, wieviel Ihre

Auslandsorder insgesamt kostet.Preise

Die Consorsbank-Ordergebühren können Sie dem aktuellen Preis-Leistungs-Verzeichnis entnehmen.

-

FAQ

In welcher Währung muss ich das Limit bei einer US-Order angeben?Grundsätzlich müssen Sie das Limit immer in US-Dollar setzen. Berücksichtigen Sie daher bei Ihren Dispositionen den jeweiligen Devisenkurs.

Wie kann ich eine Order an einem amerikanischen Börsenplatz aufgeben?Wählen Sie einfach den von Ihnen gewünschten Börsenplatz in der Ordermaske über das erweiterte Auswahlmenü aus. Der maximale Gegenwert pro Auftrag beträgt 1,5 Millionen USD/CAD.

Welche Vorteile hat ein Währungskonto bei einer Auslandsorder?Für Ihre Auslandsorder können Sie auch ein vorhandenes Währungskonto als Verrechnungskonto angeben, sofern das georderte Wertpapier in der gleichen Fremdwährung notiert.

Ein Währungskonto ist dann sinnvoll, wenn Sie häufiger in einer Fremdwährung handeln oder den Zeitpunkt Ihrer Devisendisposition selbst bestimmen wollen. Sie müssen uns einfach für jeden Auftrag die Kontonummer Ihres Währungskontos bei Ordererteilung angeben. Fehlt diese Angabe, wird Ihr Auftrag immer über Ihr Euro-Konto abgerechnet.

Wann wird meine US-Order weitergeleitet?Alle Orderaufträge werden durch die Direktanbindung unmittelbar übertragen.

Bitte beachten Sie, dass Änderungen und Streichungen nur während der Handelszeiten des jeweiligen Börsenplatzes verarbeitet werden können.

Wann wird meine US-Order abgerechnet?Der Status der Order ist über die Systeme sofort zu erkennen.

Die Abrechnung einer ausgeführten Order erfolgt wegen des Devisentauschs zu folgenden Zeiten:

Wertpapiergeschäfte in den Währungen USD und CAD, ausgeführt von 07:30 bis 12:30 Uhr

- Devisenkurs 13:00 Uhr MEZ des Geschäftstages, ermittelt aus Bloomberg-Fixing (BFIX) Marktpreisen

Wertpapiergeschäfte in den Währungen USD und CAD, ausgeführt von 12:30 bis 17:00 Uhr

- Devisenkurs 17:30 Uhr MEZ des Geschäftstages, ermittelt aus Bloomberg-Fixing (BFIX) Marktpreisen

Wertpapiergeschäfte in den Währungen USD und CAD, ausgeführt nach 17:00 Uhr

- Devisenkurs 08:00 Uhr MEZ des folgenden Geschäftstages, ermittelt aus Bloomberg-Fixing (BFIX) Marktpreisen

-

-

International

-

Überblick

Aktien an internationalen Börsen zu handeln, kann verschieden Vorteile mit sich bringen. Zum einen ist es ein einfacher Weg zur Diversifizierung. Schließlich eröffnet sich der Zugang zu einer weitaus breiteren Auswahl an Wertpapieren, die beispielsweise nur an ausgewählten internationalen Börsen gehandelt werden. Sind Aktien aus verschiedenen Ländern eventuell auch in Fremdwährungen notiert, kann durch Währungsdiversifizierung möglicherweise auch eine Minimierung des Anlagerisiko erzielt werden.

Wichtig zu wissen: Das Anlagerisiko an internationalen Aktienmärkte kann stark variieren. Besonders politische und wirtschaftliche Einflussfaktoren spielen eine entscheidende Rolle. Ein höheres Risiko kann daher zu größeren Gewinnen, aber auch zu entsprechenden Verlusten führen. Hinzu kommen Währungsschwankungen, da internationale Aktien möglicherweise nur in Fremdwährungen notiert sind. Diese können sich, je nach Entwicklung der Wechselkurse positiv als auch negativ auf das Portfolio auswirken.

-

Börsenplätze

An den folgenden Börsen können Sie bei der Consorsbank Ihre Order online erteilen und direkt handeln:

- Australien – Sydney*

- Belgien – Brüssel

- China – Hongkong*

- Dänemark – Kopenhagen

- Finnland – Helsinki

- Frankreich – Paris

- Großbritanien – London

- Irland – Dublin

- Italien – Mailand

- Japan – Tokio*

- Kanada – Toronto

- Neuseeland – Wellington*

- Niederlande – Amsterdam

- Norwegen – Oslo

- Österreich – Wien

- Portugal – Lissabon

- Schweden – Stockholm

- Schweiz – Zürich, Bern

- Singapur – Singapur*

- Spanien – Madrid

- USA – New York

- USA – NYSE Arca

* Bitte beachten Sie die Besonderheiten bei der Weiterleitung der Orderaufträge unter FAQ.

-

Handelszeiten

Handelszeiten der europäischen Börsenplätze

Börse

Handelszeiten

Amsterdam

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Brüssel

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Dublin

Montag bis Freitag von 09:30 - 17:30 Uhr MEZ

Helsinki

Montag bis Freitag von 09:30 - 16:30 Uhr MEZ

Kopenhagen

Montag bis Freitag von 09:00 - 17:00 Uhr MEZ

Lissabon

Montag bis Freitag von 10:30 - 17:30 Uhr MEZ

London

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Madrid

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Mailand

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Oslo

Montag bis Freitag von 10:00 - 16:00 Uhr MEZ

Paris

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Stockholm

Montag bis Freitag von 09:30 - 17:30 Uhr MEZ

Wien

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Zürich

Montag bis Freitag von 09:00 - 17:30 Uhr MEZ

Handelszeiten der asiatischen und weiterer internationaler Börsenplätze

Börse

Handelszeiten

Hong Kong

Montag bis Freitag von 03:00 - 05:30 Uhr und 07:00 - 09:30 Uhr MEZ

Singapur

Montag bis Freitag von 02:00 - 05:30 Uhr und 07:00 - 10:00 Uhr MEZ

Sydney

Montag bis Freitag von 00:00 - 06:00 Uhr MEZ

Tokio

Montag bis Freitag von 01:00 - 03:00 Uhr und 04:30 - 07:00 Uhr MEZ

Toronto

Montag bis Freitag von 15:30 - 22:00 Uhr MEZ

New York

Montag bis Freitag von 15:30 - 22:00 Uhr MEZ

NYSE Arca

Montag bis Freitag von 13:30 - 22:00 Uhr MEZ

Wellington

Montag bis Freitag von 22:00 - 05:00 Uhr MEZ

Bitte beachten Sie die Besonderheiten bei der Weiterleitung der Orderaufträge für asiatische Börsenplätze unter FAQ und die jeweiligen Sommer-/ Winterzeiten.

-

Konditionen

Konditionen für den internationalen Börsenhandel

Wir ermöglichen Ihnen den direkten Handel an den unten genannten Börsenplätzen.

Preise

Bei einigen Börsenplätzen kommen zu Grundpreis und Provision noch fremde Spesen und/oder lokale Stamp Duty hinzu. Sollten Sie dazu Fragen haben, wenden Sie sich bitte an Ihr Betreuungsteam.

Die Consorsbank-Ordergebühren können Sie dem aktuellen Preis-Leistungs-Verzeichnis entnehmen.

-

FAQ

Wie muss ich das Limit bei einer Auslandsorder angeben?Grundsätzlich müssen Sie das Limit immer in der jeweiligen Landeswährung des Börsenplatzes setzen. Berücksichtigen Sie daher bei Ihren Dispositionen den jeweiligen Devisenkurs.

Wie kann ich eine Order an einem ausländischen Börsenplatz aufgeben?Wählen Sie einfach den von Ihnen gewünschten Börsenplatz in der Ordermaske über das erweiterte Auswahlmenü aus.

Welche Vorteile hat ein Währungskonto bei einer Auslandsorder?Für Ihre Auslandsorder können Sie auch ein vorhandenes Währungskonto als Verrechnungskonto angeben, sofern das georderte Wertpapier in der gleichen Fremdwährung notiert.

Ein Währungskonto ist dann sinnvoll, wenn Sie häufiger in einer Fremdwährung handeln oder den Zeitpunkt Ihrer Devisendisposition selbst bestimmen wollen. Sie müssen uns einfach für jeden Auftrag die Kontonummer Ihres Währungskontos bei Ordererteilung angeben. Fehlt diese Angabe, wird Ihr Auftrag immer über Ihr Euro-Konto abgerechnet.

Wann wird meine Auslandsorder weitergeleitet?An den Börsenplätzen von Amsterdam, Brüssel, Dublin, Helsinki, Kopenhagen, Lissabon, London, Madrid, Mailand, New York, Oslo, Paris, Stockholm, Toronto, Sydney, Tokio, Singapur, Hong Kong, Wien und Zürich können Sie Ihre Order online erteilen und direkt handeln.

Welche Besonderheiten gibt es bei den fernöstlichen Börsen?Orders für die fernöstlichen Börsen sowie Änderungen und Streichungen werden generell Realtime geroutet:

Börsenplatz / Zeitunterschied / Weiterleitungszeitraum

- Sydney / (MEZ +10 h)

- Tokio / (MEZ + 8 h)

- Singapur / (MEZ + 7 h)

- Hong Kong / (MEZ + 7 h)

- Middle European Time

Ausnahme:

Neuseeland (Wellington) wird erst ab 00:00 Uhr MEZ geroutet. Durch die Verschiebung der Sommer- bzw. Winterzeit zwischen Neuseeland und Deutschland werden Aufträge 2 Stunden nach Handelseröffnung Neuseeland weitergeleitet. Dies betrifft auch Änderungen und Streichungen.

Bei Fragen stehen wir Ihnen innerhalb unserer Servicezeiten gerne zur Verfügung.

Welche Besonderheit gilt beim Handel in einer Fremdwährung an Auslandsbörsen?Der Handel von Wertpapieren an Auslandsbörsen ist immer nur in der Heimatwährung möglich. Sobald ein Wertpapier dort in einer anderen Währung als der Heimatwährung gelistet und gehandelt wird, ist ein Kauf oder ein Verkauf bei der Consorsbank nicht möglich.

Beispiel: Ein Wertpapier wird an der Londoner Stock Exchange in US-Dollar gehandelt. Eine aufgegebene Order wird vom System angenommen, im Anschluss jedoch aus technischen Gründen direkt wieder gestrichen.

-

-

Außerbörslich

-

Überblick

Beim außerbörslichen Handel oder auch OTC-Handel (englisch: over-the-counter) werden Wertpapiere direkt über den entsprechenden Emittenten bezogen oder verkauft. Dies ermöglicht einen günstigen und schnellen Handel von Aktien, Optionsscheinen, Zertifikaten, Fonds und Anleihen. Das Ordern ist einfach und bequem über den Konto- und Depotzugang, der Consorsbank App oder über die kostenlose Trading-Software ActiveTrader möglich – mit ausgedehnten Handelszeiten von 08:00 bis 22:00 Uhr.

Die Consorsbank bietet eine große Auswahl an verschiedenen Handelspartnern. Eine genaue Auflistung dieser finden Sie oben, im Untermenü „Handelspartner“. Für viele Emittenten stehen über den ActiveTrader darüberhinaus kostenlose Realtime-Pushkurse zur Verfügung.

So funktioniert's

- Wählen Sie in der Ordermaske auf der Webseite „außerbörslicher Handel“

- Oder wählen Sie im ActiveTrader den Handelsplatz „OTC Außerbörslicher Handel“.

- Anschließend wählen sie den gewünschten OTC Handelspartner aus.

- Entscheiden Sie, ob Ihre außerbörsliche Order sofort gültig oder längerfristig gültig sein soll.

- Sie können täglich bei uns außerbörslich ordern, in der Regel von 08:00 bis 22:00 Uhr.

Wichtige Informationen

Bitte beachten Sie die Sonderbedingungen für den außerbörslichen Handel in Finanzinstrumenten und Derivaten, die in den allgemeinen Geschäftsbedingungen (AGB) enthalten sind sowie wichtige Informationen zum außerbörslichen Limithandel.

Für den außerbörslichen Handel mit Optionsscheinen und Zertifikaten benötigen Sie die Zulassung zum Handel in Finanztermingeschäften. Weitere Infos erhalten Sie über Ihr persönliches Betreuungsteam.

Wir führen den außerbörslichen Handel als Kommissionsgeschäft mit unseren Handelspartnern durch. Generell sind alle Emittenten über die Consorsbank handelbar. Bitte wenden Sie sich an Ihren Ansprechpartner bei uns.

-

Details

Hervorragende Preisqualität

Keine Teilausführungs- und Börsengebühren, in der Regel keine Maklercourtage und in vielen Fällen bessere Preise als im Börsenhandel.

Limiterteilung – auch längerfristig

Sie haben die Möglichkeit, auch außerbörslich längerfristig gültige Limits zu erteilen und dadurch noch komfortabler und sicherer zu

agieren.Bei ausgewählten Handelspartnern geht das so einfach wie an der Börse: Geben Sie bei „Gültig bis“ oder im Datumsfeld einfach die gewünschte Ordergültigkeit an und Ihre Order wird bis dahin außerbörslich vorgemerkt. Oder Sie geben einen Limitzusatz ein, wie z. B. „Stop Order“, „Trailing Stop“ oder „OCO“. Diese Möglichkeit haben Sie, sobald Ihnen der Consorsbank Preis angezeigt wird. Welcher Handelspartner welche Ordermöglichkeiten unterstützt, erfahren Sie unter der Rubrik „Limithandel“.

Haben Sie keine Gültigkeit oder keinen Orderzusatz ausgewählt, ist Ihre Order und ein eventuell erteiltes Limit zum Consorsbank Preis nur für den Augenblick der Anfrage gültig, wird nicht vorgemerkt und erlischt bei einer Ablehnung durch den Handelspartner oder bei Nichtausführbarkeit sofort.

Schnellstmögliche Ausführung

Ihre „sofortgültige“ Order wird entweder unmittelbar komplett ausgeführt oder gestrichen. Hiermit werden Teilausführungen vermieden. Sie geben mit jeder Order ein konkretes Kauf- oder Verkaufsangebot ab. Der jeweilige Handelspartner vergleicht seine Preisindikation mit Ihrem Limit und nimmt die Order an oder lehnt sie ab. In jedem Fall erhalten Sie eine sofortige Bestätigung.

Börsentäglich von 8:00 bis 22:00 Uhr

Börsenschluss oder Feierabend? Kein Problem. Außerbörslich können Sie in vielen Fällen noch bis 22 Uhr auf wichtige Marktveränderungen oder Unternehmensmeldungen reagieren.

-

Limithandel

1. So profitieren Sie vom Limithandel- Ihre Orders sind sofort, tages- oder längerfristig gültig. Ganz wie Sie wollen.

- Beim Verkauf haben Sie die Möglichkeit ein Verkaufslimit, ein Stop Loss-, OCO- (One Cancels Other) und Trailing Stop Loss Market zu setzen, beim Kauf können sie ein Kauflimit oder ein Stop Buy-Limit eingeben.

- schnellstmöglicher Handel durch vollelektronische, direkte Orderübermittlung

- Orderausführung auch noch nach Börsenschluss durch Handelszeiten bis 22:00 Uhr

- Kostenersparnis von bis zu 30 % durch Wegfall von Börsen- und Maklergebühren

2. Die OrdererteilungSie haben zwei Möglichkeiten, um außerbörslich ein längerfristig gültiges Limit zu erteilen:

Über die Ordermaske (Konto- und Depotzugang):

Das längerfristige Limit ist verfügbar, sobald Sie zusätzlich zum "Direkthandel" in der Ordermaske weitere Handelsmöglichkeiten angezeigt bekommen z. B. Limit oder Stop Buy. Nach Auswahl des gewünschten Limits werden Ihnen in der Ordermaske die Eingabefelder angezeigt, die für diesen Limittyp erforderlich sind. Sie können jetzt, wie bei einer Börsenorder, eine längerfristige Gültigkeit wählen. Geben Sie nichts vor, werden unlimitierte Orders tagesgültig, limitierte bis zum Monatsende vorgemerkt.Über den ActiveTrader:

Vor dem eigentlichen Handel wählen Sie den Handelsplatz "OTC Außerbörslicher Handel" und geben eine Wertpapierkennnummer ein. Wählen Sie dann unter "Limittyp" einfach "längerfristig". Dadurch aktivieren sich automatisch die Eingabefelder "Orderzusatz", "Limit" und "gültig bis", die Sie bei Bedarf füllen können. Geben Sie nichts vor, werden unlimitierte Orders tagesgültig, limitierte bis zum Monatsende vorgemerkt.

3. Details zur Ordererteilung- Bitte beachten Sie, dass bei der Ordererteilung einer Trailing Stop Loss in Prozent der Abstand des Trailing Stop Loss mindestens 1 % betragen muss.

- Orders können bei Verfügbarkeit des Systems 24 Stunden am Tag eingestellt werden. Bitte beachten Sie dabei, dass außerhalb der Handelszeiten in unregelmäßigen Abständen Wartungsfenster bestehen, sodass das System kurzfristig nicht zur Verfügung stehen kann.

- Eine Order kann maximal bis zum letzten Handelstag im Folgemonat gültig sein, solange das Wertpapier nicht vorher fällig ist.

- Neue Orders werden meist bis 10:00 Uhr am Fälligkeitstag des jeweiligen Wertpapiers angenommen. Dies ist jedoch je nach Emittent unterschiedlich.

- Im Falle von unzulässigen Limitzusätzen, zu hohem Ordervolumen oder bei technischen Schwierigkeiten kann Ihre Order vom Handelspartner zurückgewiesen werden. Bitte beachten Sie daher die unter Punkt 2 aufgeführten Besonderheiten und prüfen Sie den Status Ihrer Order nach Ordererteilung.

4. Orderänderung und -streichungOrderänderungen und -streichungen werden nur während der Handelszeiten des jeweiligen Handelspartners verarbeitet. Orders außerhalb dieser Zeiten nehmen wir entgegen und leiten diese zu Beginn der Handelszeit des jeweiligen Handelspartners weiter.

Bei einer Limitänderung wird die Order wie ein neu erteilter Auftrag behandelt, d. h. sie verliert ihre bisherige Rangfolge in der Liste der zur Ausführung anstehenden Orders. Im Falle von mehreren Orders zum gleichen Preis wird die geänderte Order hintenangestellt. Siehe dazu auch Punkt 6.

Bei Kapitalveränderungen eines Basiswertes werden die sich darauf beziehenden Optionsscheine und Zertifikate in der Regel vom jeweiligen Emittenten in ihrer Struktur angepasst. In diesem Fall hat eine Kapitalveränderung keinerlei Auswirkungen auf Ihre erteilte Optionsschein- oder Zertifikate-Order und auf erteilte Limits. Maßgeblich sind die Emissionsbedingungen des jeweiligen Emittenten.

Zu einer automatischen Streichung durch den Handelspartner bzw. die Handelsplattform kann es in folgenden Fällen kommen:

- Am Ende des Handelstages werden alle nicht ausgeführten Orders, deren Gültigkeit erreicht ist, aus dem Orderbuch gelöscht.

- Am Fälligkeitstag eines Wertpapiers werden alle noch offenen Orders in diesem Wertpapier um 10:00 Uhr automatisch gestrichen.

- Wird ein Knock-out-Produkt ausgeknockt, wird es vom Handelspartner zu 0,001 Euro angekauft. Verkaufsorders, die zu diesem Preis ausführbar sind, werden ausgeführt, alle anderen Orders werden automatisch gelöscht.

- Wird der Handel mit einem Wertpapier ganz eingestellt (Beispiele: Delisting, vorzeitige Rückzahlung gem. Emissionsbedingungen), so werden sämtliche sich auf dieses Wertpapier beziehenden Orders aus dem Orderbuch gelöscht.

- Wird ein Basiswert an einer Börse vom Handel ausgesetzt, so liegt es im Ermessen des Handelspartners, alle offenen Orders in Wertpapieren, die sich auf diesen Basiswert beziehen, ebenfalls zu streichen. Bei einer Volatilitätsaussetzung eines Basiswertes bleiben die Orders hingegen weiterhin im Orderbuch.

5. OrderausführungDie Ausführung Ihrer Order erfolgt ausschließlich zu von den Handelspartnern bereitgestellten Preisen und Volumina sowie ausschließlich zu deren Handelszeiten. Das bedeutet, dass offene Kauforders im Handelssystem unserer Partner fortlaufend gegen deren jeweils aktuellen Briefkurs, Verkaufsorders gegen deren Geldkurs auf Ausführbarkeit geprüft werden. Eine Ausführung von Kundenorders untereinander findet nicht statt.

Es gilt das "First-in-First-out"-Prinzip (FiFo):

Die Orders werden nach der zeitlichen Einstellung berücksichtigt, d. h. Orders, die zuerst im Orderbuch der Handelspartner eingegangen sind, werden auch zuerst ausgeführt (FiFo). Nachfolgende Orders werden nacheinander ausgeführt, immer nach dem FiFo-Prinzip.

Reicht das vom Handelspartner bereitgestellte Volumen nicht aus, um eine oder mehrere offene Orders vollständig auszuführen, so kann Ihre Order entweder vom Handelspartner zurückgewiesen werden, sofern das maximale Ordervolumen insgesamt überschritten ist, oder teilausgeführt werden, sofern der Handelspartner Teilausführungen unterstützt. Nähere Angaben dazu entnehmen Sie bitte der Tabelle unter Punkt 2.

Für Stop Orders gilt:

Stop Buy Orders werden zu billigst-Orders, sobald der Preis der Briefseite des Handelspartners gleich oder höher dem Stop Limit ist; Stop-Loss-Orders werden zu bestens-Orders, sobald die Geldseite gleich oder niedriger dem Stop Limit ist. Eine solche Order wird, soweit ausreichend Stückeliquidität vorhanden ist, zum nächsten verfügbaren Preis ausgeführt. Dieser kann von Ihrem vorgegebenen Limit abweichen.

Übersicht Ordertypen Limithandel

-

Stop Buy & Limit nach Stop

-

Stop Loss & Limit nach Stop

-

Annahme im Regelfall bis

-

Teilausführungen

-

OCO

-

Trailing Stop Loss Market

Baader TradingBNP ParibasCiti / nur noch VerkäufeDeutsche BankDZ BankGoldman SachsHSBCINGJ.P. MorganLang & SchwarzMorgan StanleyRaiffeisen InternationalSociété GénéraleSocGen Aktien/ETFUBSUniCreditVontobeljajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajaja

100.000 € bzw. 250.000 Stück

100.000 € bzw. 250.000 Stück

50.000 € bzw. 100.000 Stück

100.000 € bzw. 250.000 Stück

100.000 € bzw. 500.000 Stück

100.000 € bzw. 250.000 Stück

100.000 € bzw. 250.000 Stück

100.000 € bzw. 100.000 Stück

400.000 € bzw. 1.000.000 Stück

150.000 € bzw. 250.000 Stück

100.000 € bzw. 250.000 Stück

jajajaneinjajajajajajajajaneinjajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajajaja -

Handelspartner

Consorsbank Handelspartner für den außerbörslichen Handel

Für den außerbörslichen Handel mit Aktien, Optionsscheinen, Zertifikaten, Anleihen und Exchange Traded Funds (ETFs) bieten wir Ihnen eine große Auswahl an Handelspartnern. Nutzen Sie die Möglichkeit, direkt mit unseren Partnern zu handeln. Über den ActiveTrader oder den Konto- und Depotzugang handeln Sie zum Consorsbank Preis.

- 08:00 – 22:00 Uhr: Anleihen

- 08:00 – 22:00 Uhr: Aktien, Fonds und ETFs

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der Baader Bank AG finden Sie hier

- 09:00 – 17:30 Uhr: alle Produkte

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit Bank of America Merrill Lynch finden Sie hier

- zu den aktuellen Handelszeiten

- Handel von Derivaten auf US-Basiswerte möglich

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der BNP Paribas finden Sie hier

Nur noch Verkäufe möglich. Weitere Infos erhalten Sie bei der Citi.

- 09:00 – 20:00 Uhr: Produkte auf den TecDax, deutsche Midcaps und Rohstoffe

- 08:00 – 22:00 Uhr: alle anderen Produkte

- Handel von Derivaten auf US-Basiswerte möglich

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der Citi finden Sie hier

- zu den aktuellen Handelszeiten

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der Deutschen Bank finden Sie hier

- zu den aktuellen Handelszeiten

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung.

- alles über den außerbörslichen Handel mit der DZ Bank finden Sie hier

- 09:30 – 17:20 Uhr: alle Produkte

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der Ersten Bank der österreichischen Sparkassen finden Sie hier

- zu den aktuellen Handelszeiten

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit Goldman Sachs finden Sie hier

- Handelszeiten 08:00 – 22:00 Uhr

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung.

- alles über den außerbörslichen Handel mit HSBC Deutschland finden Sie hier

- zu den aktuellen Handelszeiten

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der Hypovereinsbank finden Sie hier

- zu den aktuellen Handelszeiten

- Market-Specialist für Renten auf Tradegate

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der ICF Kursmakler AG finden Sie hier

- zu den aktuellen Handelszeiten

- längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit ING Markets finden Sie hier

- zu den aktuellen Handelszeiten

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit J.P. Morgan finden Sie hier

- 07:30 – 23:00 Uhr: alle Produkte

- Direkthandel auch am Wochenende: Samstag 10:00 bis 13:00 Uhr und Sonntag 17:00 bis 19:00 Uhr

- längerfristiges Limit (es findet kein Wochenendhandel statt, keine Ausführung, Änderung oder Streichung)

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit Lang & Schwarz finden Sie hier

- zu den aktuellen Handelszeiten

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der Landesbank Baden-Württemberg erfahren Sie hier

- Handelszeiten 08:00 – 22:00 Uhr

- bitte beachten Sie folgende Mistrade-Regelung

- alles über Morgan Stanley erfahren Sie hier

- zu den aktuellen Handelszeiten

- mwb: Market-Specialist für Fonds über Tradegate

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der mwb fairtrade AG finden Sie unter www.tradegate.de oder www.mwbfairtrade.de

- Handelszeiten 08:00 – 18:00 Uhr

- an allen bundesweiten, gesetzlichen und kirchlichen Feiertagen sowie am Dreikönigstag, Fronleichnam, Mariä Himmelfahrt, Allerheiligen, am 30.12 und am 31.12. findet kein Handel statt

- bitte beachten Sie folgende Mistrade-Regelung

- alles über unsere Kooperationspartner pro aurum finden Sie hier

- 09:00 – 20:00 Uhr: Produkte auf internationale Basiswerte

- 09:20 – 17:30 Uhr: Produkte auf österreichische Basiswerte, sowie Produkte auf die SMI

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der Raiffeisen Bank International finden Sie hier

- zu den aktuellen Handelszeiten

- längerfristiges Limit

- bitte beachten Sie die Mistrade-Regelung Zertifikate und die Mistrade-Regelung Aktien und ETFs

- alles über den außerbörslichen Handel mit der Société Générale finden Sie hier

- 08:00 – 22:00 Uhr: alle Produkte

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit der UBS finden Sie hier

- zu den aktuellen Handelszeiten

- kostenlose Pushkurse, längerfristiges Limit

- bitte beachten Sie folgende Mistrade-Regelung

- alles über den außerbörslichen Handel mit Vontobel finden Sie hier

Risikohinweis

Zertifikate Emittenten stellen unter gewöhnlichen Marktbedingungen Ankaufs- und Verkaufskurse für die Wertpapiere. Sie übernehmen jedoch keine Verpflichtung gegenüber (potentiellen) Anlegern, permanente Ankaufs- und Verkaufskurse für die Wertpapiere zu stellen oder diese Tätigkeit für die gesamte Laufzeit der Wertpapiere aufrechtzuhalten.

Die Emittenten haben ein grundsätzliches Interesse an einem störungsfreien Handel ohne Ausfälle oder Unterbrechungen und möchten eine höchstmögliche Quotierungsqualität für ihre Emissionen gewährleisten. Sie setzen hierzu interne Preismodelle ein. Dennoch müssen sich die Emittenten das Recht vorbehalten, jederzeit und ohne vorherige Mitteilung in eigenem Ermessen die Quotierung von Ankaufs- und Verkaufskursen temporär oder dauerhaft einzustellen und auch wieder aufzunehmen.

Hintergründe können unter anderem besondere Marktsituationen, wie etwa stark volatile Märkte, Störungen im Handel oder in der Preisfeststellung des Basiswerts oder damit vergleichbare Ereignisse sowie besondere Umstände, wie etwa technische Störungen, Informationsübertragungsprobleme zwischen Marktteilnehmern oder auch höhere Gewalt sein. Daher sollten (potentielle) Anleger berücksichtigen, dass sie die Wertpapiere – insbesondere in den genannten Situationen – nicht jederzeit und zu einem bestimmten Kurs kaufen oder verkaufen können.

-

Leerverkäufe

Mit Leerverkäufen können Sie auch fallende Kurse strategisch für Wertpapiergeschäfte nutzen. Das Prinzip: Sie verkaufen zuerst Aktien, die Sie noch nicht besitzen, kaufen diese aber später am gleichen Tag (intraday). Die Differenz zwischen Verkaufspreis und Kaufpreis abzüglich aller Transaktionskosten, Provisionen und eventuell anfallender, fremder Spesen ist Ihr Gewinn bzw. Verlust.

-

Voraussetzungen

Voraussetzungen

- Sie nutzen den Konto- und Depotzugang, oder eine Handels-Software: ActiveTrader bzw. ActiveTrader Pro.

- Sie besitzen eine gültige Zulassung zur Durchführung von Leerverkäufen.

- Sie besitzen eine gültige Zulassung zum Handel in Finanztermingeschäften.

Wichtige Informationen

Hinweis auf die Auswirkung der EU-Leerverkaufsverordnung ab 1. November 2012 Ausführliche Informationen zum Thema Leerverkäufe: ActiveTrader Handbuch (ab S. 93). Für weitere Informationen steht Ihnen Ihr persönliches Betreuungsteam gerne zur Verfügung.

-

Handelbare Werte

Informationen zu shortfähigen Wertpapieren

- telefonisch über Ihr Betreuungsteam

- Kurslisten des ActiveTrader und des ActiveTrader Pro

Bitte beachten Sie, dass Werte auch während des Tages von der Möglichkeit des Leerverkaufs ausgeschlossen werden können.

Drei Kategorien von Wertpapieren

1. IntradayEin Leerverkauf Intraday ist möglich. Ist keine Wertpapierleihe möglich oder wurde durch Sie keine Leihe angefragt, so muss eine Eindeckung taggleich bis 30 Minuten vor Handelsende der Frankfurter Wertpapierbörse (aktuell 20:00 Uhr), also bis 19:30 Uhr, durch Sie erfolgen. Sollte ein Shortbestand ohne Wertpapierleihezusage bis zu diesem Zeitpunkt noch nicht eingedeckt sein, kommt es zu einer Zwangseindeckung durch die Consorsbank.

2. Temporär nicht shortfähigDiese Wertpapiere können derzeit nicht leerverkauft werden. Eine Leerverkaufsorder wird mit Fehlermeldung abgewiesen.

3. Die OrdererteilungHierbei handelt es sich um Wertpapiere, die nicht shortfähig sind. Eine Leerverkaufsorder wird mit Fehlermeldung abgewiesen.

Hinweise zu Restriktionen bei Leerverkäufen

Aufgrund der aktuell geänderten Vorgaben der internationalen Aufsichtsbehörden (für Italien, Spanien, Frankreich und Belgien) für Leerverkäufe (sog. Shortselling) sind wir verpflichtet, Sie darauf hinzuweisen, dass Geschäfte dieser Art – insbesondere in bestimmten Finanztiteln als auch Indizes – besonderen Handelsbeschränkungen unterliegen.

Leerverkäufe von diesen Finanztiteln und von Indizes, in welchen die genannten Finanztitel enthalten sind, dürfen nur zum Zweck der Absicherung von Positionen zugelassen werden. Die Regelung gilt sowohl für das börsliche Kassageschäft, den außerbörslichen Handel als auch für den Handel verbriefter und an einer Börse gelisteter Derivate.

Leerverkaufsgeschäfte in den genannten Finanztiteln, die ausschließlich zu Spekulationszwecken abgeschlossen werden, unterliegen den Regularien und sind demzufolge nicht erlaubt. Wir bitten Sie, dies bei Ihren Geschäften zu berücksichtigen.

Hier finden Sie weitere Informationen in englischer Sprache.

-

Konditionen

Intraday-Leerverkauf

Es fallen die normalen Transaktionskosten für Verkauf (Leerverkauf) und Kauf (Eindeckungskauf) an – zuzüglich einer evtl. anfallenden Gebühr für die Wertpapierleihe.

-

FAQ

Grundlagen

Was sind Leerverkäufe?Bei einem Leerverkauf verkaufen Sie eine Aktie, die Sie noch nicht besitzen. Sie erhalten dafür eine Gutschrift über den Verkaufserlös. Ihr Depot weist danach im entsprechenden Wertpapier zunächst einen negativen Bestand aus, der durch einen Rückkauf wieder ausgeglichen werden muss. Ihre Erwartung ist dabei, dass die Aktie zwischen dem Leerverkauf und dem Rückkauf fallen wird, sodass Sie nach Abzug aller Gebühren weniger Geld für die Eindeckung aufwenden müssen, als Sie beim Leerverkauf vereinnahmt haben. Motive können schnell und stark fallende Märkte sein, schlechte Unternehmensnachrichten oder eine in Ihren Augen zu starke Überbewertung eines bestimmten Aktienkurses. Shorts sind also das perfekte Mittel, um auch in fallenden Märkten profitieren zu können.

Wo liegen die Risiken?Wie bei jedem Spekulationsgeschäft, gibt es auch bei Leerverkäufen Risiken:

- Eine Position, die Sie gekauft haben (Longposition), kann maximal um 100% fallen – was einen Totalverlust des eingesetzten Kapitals bedeutet. Was Sie in diesem Falle jedoch noch unbegrenzt zur Verfügung haben ist Zeit – und damit die Chance auf eine Kurswende.Eine Aktie, die Sie hingegen leerverkauft haben (Shortposition), kann auch über 100% steigen, deshalb ist das theoretische Verlustpotential unbegrenzt. Die Verpflichtung, die Aktie irgendwann zurückkaufen zu müssen, besteht weiterhin – unabhängig von den Kursveränderungen.

- Darüber hinaus besteht auch das Risiko, dass die Aktie zwischenzeitlich ganz oder auch nur vorübergehend vom Handel ausgesetzt wird. Hierdurch entfällt jedoch die Eindeckungsverpflichtung nicht.

Was kostet eine Leerverkaufs- bzw. Eindeckungsorder?- Bei einem Intraday-Leerverkauf fallen die normalen Transaktionskosten für Verkauf (Leerverkauf) und Kauf (Eindeckungskauf) an – zuzüglich einer evtl. anfallenden Gebühr für die Wertpapierleihe.

- Bei einem Overnight-Leerverkauf kommt zu den Ordergebührenfür die Transaktionen noch die Gebühr für die Wertpapierleihe hinzu.

An welchen Handelsplätzen können Leerverkäufe getätigt werden?Sowohl Leerverkaufs- als auch Eindeckungsorders können derzeit nur über die deutschen Präsenzbörsen und über XETRA erteilt werden. Außerbörsliche Orders oder Orders über den Börsenplatz Tradegate sind hingegen nicht möglich.

Wie erteile ich eine Leerverkaufsorder und wie wird sie disponiert?Eine ausführliche Beschreibung finden Sie in unserem Handbuch auf den Seiten 100 – 101.

ActiveTrader HandbuchWie erteile ich eine Eindeckungsorder?Eine ausführliche Beschreibung finden Sie in unserem Handbuch auf Seite 103.

ActiveTrader HandbuchWann wird die Eindeckung verbucht und wie sind die Auswirkungen auf Konto und Depot?Eine ausführliche Beschreibung finden Sie in unserem Handbuch auf Seite 104.

ActiveTrader HandbuchÜber welche Systeme kann ich Leerverkäufe durchführen?Ihre Leerverkäufe können Sie über die Ordererteilungsmaske auf unserer Website und über die Programme ActiveTrader, ActiveTraderPro oder PremiumTrader erteilen.

Einschränkungen

Welche Voraussetzungen muss ich zur Durchführung von Leerverkäufen erfüllen?Wegen der besonderen Risiken von Leerverkäufen, ist es notwendig weitere Vereinbarungen mit der Consorsbank anzuschließen. Erst danach können wir Ihr Konto und Ihr Depot für die Durchführung von Leerverkaufsgeschäften freischalten. Für die Freischaltung müssen uns zwei Vereinbarungen unterzeichnet im Original vorliegen:

- Zulassung zum Handel in Finanztermingeschäften

(Antragsformular, das auch für den Handel von Optionsscheinen und Zertifikaten erforderlich ist. Besitzen Sie bereits eine gültige Finanztermingeschäftsfähigkeit, so ist diese Voraussetzung bereits erfüllt.)

- Vereinbarung zur Durchführung von Leerverkäufen

Wo finde ich die zum Leerverkauf freigegebenen Werte?Rufen Sie Ihr persönliches Betreuungsteam an oder informieren Sie sich über die folgenden Links:

- Kurslisten des ActiveTrader und des ActiveTrader Pro

- Kurs-Snapshots der Wertpapiere (Kunden-Login erforderlich)

Was ist eine Zwangseindeckung?Bei einer Zwangseindeckung werden Shortpositionen automatisch von uns geschlossen. Dieses wird in Ausnahmefällen durchgeführt und dient der Risikominimierung – in Fällen, in denen keine Wertpapierleihe geschlossen und die bis 19:30 Uhr noch nicht wieder eingedeckt wurden. Die 30 Minuten zwischen 19:30 Uhr und Handelsende benötigt die Consorsbank als Zeitfenster, um wie folgt tätig werden zu können:

- Zuerst werden ab 19:30 Uhr alle offenen Leerverkaufsorders sowie noch offene oder nur teilausgeführte Eindeckungsorders von Wertpapieren der Gruppen 1. und 2. in einem automatischen Prozess gestrichen. Eine Ordererteilung neuer Leerverkaufs- und Eindeckungskauforders ist ab diesem Zeitpunkt durch Sie für diesen Handelstag nicht mehr möglich.

- Zur Eindeckung werden jetzt unlimitierte Eindeckungsorders über die Stückzahl des noch einzudeckenden Shortbestandes am Börsenplatz Frankfurt erteilt. Eine Überprüfung, an welchem Börsenplatz zu diesem Zeitpunkt die günstigste Eindeckung erfolgen kann, findet dabei nicht statt.

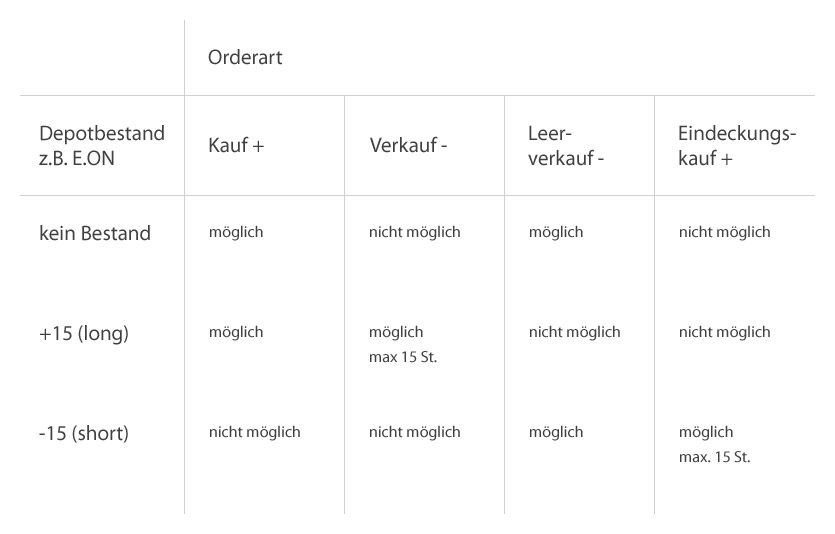

Welche Orderarten gibt es?- Kauf

z.B. der Kauf von E.ON-Aktien zum Aufbau einer Longposition

- Verkauf

z.B. eine Order am Börsenplatz Tradegate Exchange mit

Trailing Stop zum Verkauf der bestehenden Longposition

- Leerverkauf

zum Eröffnen einer Shortposition

- Eindeckungskauf

zum Eindecken eines Shortbestandes

Wie funktionieren die verschiedenen Orderarten?

Die Matrix veranschaulicht Ihre Handelsmöglichkeiten (für jede Depotkonstellation sind jeweils nur zwei Orderarten (+/-) auswählbar).

Ein Bestand - egal ob long oder short - muss zunächst ausgeglichen und auf Null gebracht werden, bevor Sie wieder eine Position in die andere Richtung eingehen können.

Warum werden Leerverkäufe nicht unmittelbar verbucht und abgerechnet?Eine ausführliche Beschreibung finden Sie in unserem Handbuch auf Seite 102.

ActiveTrader Handbuch - Eine Position, die Sie gekauft haben (Longposition), kann maximal um 100% fallen – was einen Totalverlust des eingesetzten Kapitals bedeutet. Was Sie in diesem Falle jedoch noch unbegrenzt zur Verfügung haben ist Zeit – und damit die Chance auf eine Kurswende.Eine Aktie, die Sie hingegen leerverkauft haben (Shortposition), kann auch über 100% steigen, deshalb ist das theoretische Verlustpotential unbegrenzt. Die Verpflichtung, die Aktie irgendwann zurückkaufen zu müssen, besteht weiterhin – unabhängig von den Kursveränderungen.

Noch kein Depot bei der Consorsbank?

Ein Depot bei der Consorsbank ist Voraussetzung für den Kauf von Wertpapieren. Mit unserem kostenlosen Wertpapierdepot profitieren Sie von Top-Service und unserer langjährigen Erfahrung als mehrfach ausgezeichneter Broker.

Rechtliche Hinweise

Die in der Vergangenheit erzielte Performance von Wertpapieren ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können.

Informieren Sie sich umfassend anhand der Verkaufsunterlagen (Verkaufsprospekt, Halbjahresbericht, Rechenschaftsbericht und Wesentliche Anlegerinformation / Key Investor Document). Diese erhalten Sie kostenlos in englischer Sprache auf der Detailseite zum jeweiligen Fonds unter www.consorsbank.de und auf Anfrage bei der Fondsgesellschaft.

Bei den hier dargestellten Informationen und Wertungen handelt es sich um eine Werbemitteilung, die nicht im Einklang mit Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt wurde und auch keinem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen unterliegt.