Die Vorteile der aktiven Vermögenverwaltung genießen

Wer sich mit Geldanlage beschäftigt, stößt früher oder später auf Fonds. Passive Fonds – zu denen auch ETFs gehören – folgen einem Index und bilden dessen Zusammensetzung automatisch nach. Bei aktiv gemanagten Fonds ist das anders: Hier beobachten Fondsmanager Unternehmen und Märkte, analysieren Zahlen und Potentiale. Sie kaufen und verkaufen unabhängig vom Index und zielen mit ihrer Strategie auf künftiges Wachstum und Rendite ab.

Deshalb kann ein aktiv gemanagter Fonds auch besser als der Vergleichsindex sein:

- Wertpapiere werden auf Relative-Value-Basis mit Hilfe eines risikobasierten Ansatzes ausgewählt

- Kauf- und Verkaufsentscheidungen werden aktiv getroffen

- Ziel ist eine bessere Wertentwicklung als der Vergleichsindex

Der Allianz Oriental Income ist einer dieser aktiv gemanagten Fonds. Das Fondsmanagement investiert unabhängig von der Benchmark, welche der MSCI All Country Asia Pacific Total Return Net ist.

Allianz – Oriental Income – Ertrag Asien Pazifik A2 EUR (WKN A14MUU)

Besser als der Index

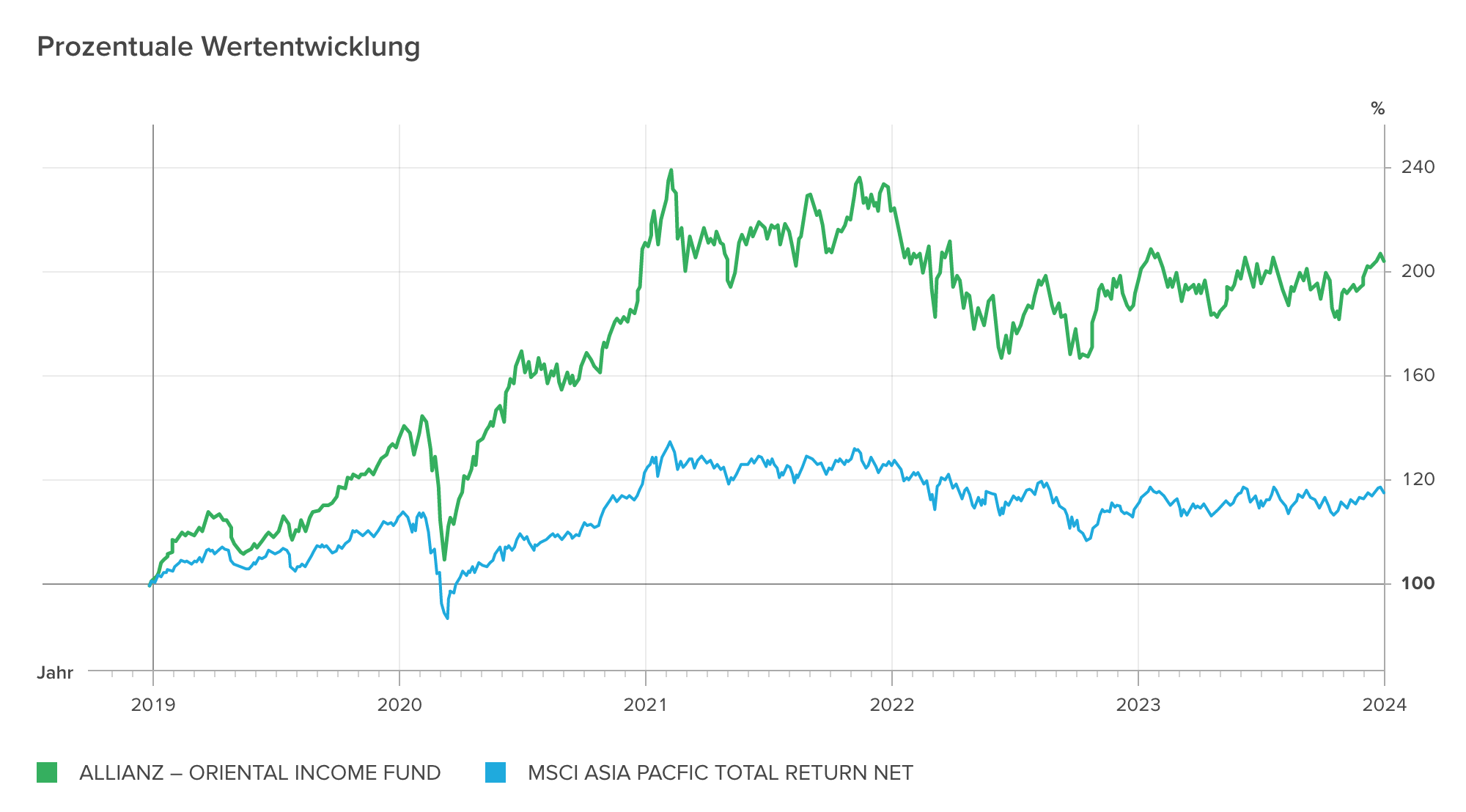

Besser als die Benchmark – Gesamtrendite von 15,57 % p. a. im Zeitraum 8. Januar 2019 – 8. Januar 2024

Der Fonds schlägt dank seiner Anlagestrategie seinen Vergleichsindex MSCI AC Asia Pacific Total Return Net im 1-, 3-, sowie 5-Jahresvergleich.

Fokus auf attraktive Anlageideen in aufstrebende Länder wie China oder die Asean-Staaten (Vietnam, Indonesien oder die Philippinen) als auch in entwickelte Länder wie Japan oder Australien.

Was macht einen in Asien-Pazifik investierten Fonds attraktiv?

Die Wirtschaftsregion Asien-Pazifik, kurz APAC, beinhaltet viele Länder in einem geografischen Gebiet, das sich von Asien bis in den Pazifischen Raum erstreckt. Sie gilt als eine der am schnellsten wachsenden Wirtschaftsgebiete der Welt. Die Region profitiert von ausgeprägten strukturellen Trends wie Urbanisierung, steigenden Einkommen und einer wachsenden Mittelschicht1. Ein großer Treiber für zukünftiges Wachstum jedoch dürfte das RCEP sein. RCEP steht für „Regional Comprehensive Economic Partnership“ und ist das größte Freihandelsabkommen der Welt. Es ist seit Januar 2022 in Kraft und verbindet die zehn Staaten des Verbands Südostasiatischer Nationen (ASEAN) mit China, Japan, Südkorea, Australien und Neuseeland. RCEP steht für 30 Prozent der globalen Wirtschaftsleistung. Die Asiatische Entwicklungsbank (ADB) traut dem Abkommen das Potenzial zu, Lieferketten zu stärken sowie Einkommen zu erhöhen und Millionen von Arbeitsplätzen zu schaffen2.

1 Die besten Asien-Pazifik Fonds | CAPinside, aufgerufen am 25.01.2024

2 Das RCEP-Abkommen ist der Gamechanger Asiens – wie Anleger davon profitieren | DAS INVESTMENT, aufgerufen am 25.01.2024

Der Allianz Oriental Income zielt darauf ab Unternehmen im asiatisch-pazifischen Raum zu identifizieren und in diese zu investieren. Das Portfolio besteht in der Regel aus 55 bis 75 Titeln. Bei der Auswahl fokussiert sich das Fondmanagement primär auf Wachstum, Qualität sowie eine attraktive Bewertung. Die Titelselektion ist benchmark-unabhängig und führt oft in kleinere Unternehmen, sofern der Fondsmanager von deren Wachstumspotenzial überzeugt ist. Diese sogenannten Small Caps machen meist einen Anteil in Höhe von über 70 % des Portfolios aus. Dabei erstreckt sich der Anlagehorizont häufig über mehrere Jahre. So befinden sich beispielsweise Aktien zum Teil schon seit über 10 Jahren im Portfolio. Insgesamt ist der Fond im Regelfall über 90 % in Aktien investiert, der Fondsmanager hat aber die Möglichkeit in volatilen Marktphasen bis zu 50 % in defensivere Positionen wie Wandelanleihen, Renten oder Kasse zu investieren.3

3 Allianz Global Investors, Januar 2024

Wissenswertes für Sie

Ein Investmentfonds investiert das Geld, das Anleger ihm anvertrauen, in viele verschiedene Wertpapiere. Mit einem vergleichsweise überschaubaren Betrag können somit gerade auch Privatanleger eine breit gestreute Anlage über viele Wertpapiere tätigen. Dadurch kann das Risiko der Anlage – verglichen zu einer Direktanlage in einzelne Wertpapiere – gesenkt werden.

Unterschiedliche Anlageziele und somit auch Anlegerbedürfnisse können über Investmentfonds abgedeckt werden. Sie ermöglichen Zugang zu Investments unterschiedlicher Risikoprofile.

Die Rechtsform bietet dem Anleger darüber hinaus noch die Sicherheit, dass sein Geld in einem Sondervermögen investiert ist, welches getrennt vom Vermögen der Investmentgesellschaft verwaltet und daher im Insolvenzfall vor dem Gläubigerzugriff geschützt ist.

Für eine Anlage in Fonds haben Sie die Wahl zwischen ETFs oder aktiv gemanagten Fonds.

Ein ETF ist grundsätzlich ein passiv gemanagter Fonds bei dem immer ein bestimmter Index die Grundlage bildet. Das Fondsmanagement trifft keine aktive Anlageentscheidung. Es kauft die Wertpapiere so, dass der ETF in seiner Zusammensetzung den jeweiligen Index nachbildet. Hier wird also die historische Entwicklung von Wertpapieren nachgebildet. Das geschieht vergleichsweise automatisiert, ohne Markt- und Unternehmens-Analysen und ist dadurch mit vergleichsweise geringeren Kosten verbunden.

Bei einem aktiv gemanagten Fonds trifft, wie der Name schon sagt, das Fondsmanagement eine Entscheidung für die Anlage. Dafür werden sowohl Entwicklungen für Märkte, Branchen und Regionen als auch einzelner Wertpapiere eingeschätzt. Basis dafür sind u.a. Informationen, die Analysten recherchieren und aufbereiten. Gemäß der jeweiligen Anlagestrategie des Fonds werden so auch auf Basis vergangener Entwicklungen Anlageentscheidungen für die Zukunft getätigt. Diese Expertise können Sie als Anleger nutzen, wenn Sie in einen Fonds investieren. Außerdem spielt natürlich die Anlagestrategie des Fonds eine Rolle.

Konkret bedeutet das: das Fondsmanagement sucht gezielt nach aussichtsreichen Wertpapieren, also solchen bei denen basierend auf den Wettbewerbs-, Markt- und Unternehmens-Analysen eine Chance für Kurssteigerungen bestehen. Darüber hinaus entscheidet der Fondsmanager noch darüber wann und wie viel des Fondsvermögens in diese Wertpapiere angelegt wird. Auch wenn sich für bereits gehaltene Wertpapiere die Erfolgsaussichten ändern, reduziert der Manager den Anteil dieser am Fondsvermögen. Er verkauft dann einen Teil oder den gesamten Bestand. Der Fondsmanager kann auch entscheiden, wie viel Liquidität also Geldvermögen im Fonds sein soll. So kann er auf Marktereignisse flexibel reagieren, muss nicht zu jeder Zeit das gesamte Fondsvermögen investiert haben, sondern kann auf Opportunitäten reagieren.

Es gibt Märkte, Branchen und Strategien, die sich besonders gut für ein aktives Management eignen können. Einige Fondsmanager haben in der Vergangenheit bewiesen, dass sie mit Hilfe Ihrer Expertise und den Freiheiten des aktiven Managements gute Erfolge erzielen. Durch eine bessere Wertentwicklung konnten sie das von ihren Anlegern eingesetzte Kapital nachhaltig vermehren und dabei die Kosten, die der Aufwand von aktivem Management mit sich bringt natürlich überkompensieren. Dabei vergleichen sie den Erfolg ihres Fonds in der Regel mit dem sogenannten Vergleichsindex.

Beispiel: Der Fondsmanager eines Aktienfonds mit dem Schwerpunkt Deutschland vergleicht die Wertentwicklung seines Fonds mit dem DAX.

Ziel des aktiven Managements ist auch, eine bessere Wertentwicklung als der jeweilige Index zu erzielen.

-

Strategie

Warum in den Allianz Oriental Income Fund investieren?

Der Portfoliomanager agiert beim Management des Allianz Oriental Income sehr flexibel. Während sich viele aktiv gemanagte Fonds im vornhinein eine Benchmark aussuchen und ihre Investitionen eng an ihr ausrichten, ist dies bei diesem Produkt nicht der Fall. Dadurch kommen die Vorzüge eines aktiv gemanagten Produkts, rund um die Expertise des Teams, deutlich besser zur Geltung. Denn das Team ist dadurch weniger eingeschränkt in ihrem Investmentprozess und kann den Fond deutlich dynamischer managen. Wenn sich das Umfeld ändert, kann die Portfoliopositionierung entsprechend angepasst werden. Die lange erfolgreiche Historie sowie die lokale Präsenz unterstreichen die Expertise des Teams. Der verantwortliche Fondsmanager, der die lokale Präsenz an sechs Investmentstandorten in Asien nutzt, ist für die Strategie seit 1994 verantwortlich.4

4 Allianz Global Investors, Januar 2024

-

Konditionen

Konditionen

Consorsbank Ausgabegebühr:

1 %

9,50%* bis 31.11.2016

0,00%* ab 01.12.2016 bis 31.01.2017

2,50%* ab 01.02.20172,50%* bis 31.11.2016

0,00%* ab 01.12.2016 bis 31.01.2017

2,50%* ab 01.02.2017Handelsplatz:

Fondsgesellschaft

Die Konditionen im Sparplan sind vorerst befristet bis 31.12.2024.

-

Fondsgesellschaft

Allianz Global Investors auf einem Blick:

Allianz Global Investors (AGI) ist ein aktiver Asset Manager mit über 600 Investmentspezialisten an mehr als 20 Standorten weltweit und verwaltet 516 Mrd. Euro Vermögen. Als Teil der Allianz Gruppe wird dabei nicht nur für Privatanleger und institutionelle Anleger investiert, sondern auch für die Allianz selbst. Die Allianz ist einer der größten und finanzstärksten Versicherer weltweit, die auf eine über 130-jährige Unternehmensgeschichte zurückblicken kann.

Quelle: Allianz Global Investors Corporate Profile, Stand: 30. September 2023

-

Chancen & Risiken

Chancen

- auf lange Sicht hohes Renditepotenzial von Aktien

- Engagement am Aktienmarkt der asiatisch-pazifischen Region

- besonderes Renditepotenzial von Schwellenlandanlagen

- dlexibel anpassbare Aktien-/Anleihenquote

- Wechselkursgewinne gegenüber Anlegerwährung möglich

- sorgfältige Einzelwertanalyse und aktives Management

- breite Streuung über zahlreiche Einzeltitel

Risiken

- Kursverluste bei Aktien möglich. Die Volatilität (Wertschwankung) des

- Fondsanteilwerts kann stark erhöht sein.

- relativ schwache Entwicklung der asiatisch-pazifischen Börsen möglich

- besondere Schwankungs- und Verlustrisiken von Schwellenlandanlagen

- flexible Aktien-/Anleihenquote schließt Verluste nicht aus

- Wechselkursverluste gegenüber Anlegerwährung möglich

- keine Erfolgsgarantie für Einzelwertanalyse und aktives Management

- begrenzte Teilhabe am Potenzial einzelner Titel

Quelle: Allianz Oriental Income FactSheet, Stand: 31. Dezember 2023

Noch kein Depot bei der Consorsbank?

Ein Depot bei der Consorsbank ist Voraussetzung für den Kauf von Wertpapieren. Mit unserem kostenlosen Wertpapierdepot profitieren Sie von Top-Service und unserer langjährigen Erfahrung als mehrfach ausgezeichneter Broker.

Das könnte Sie auch interessieren

Rechtliche Hinweise

Die in der Vergangenheit erzielte Performance von Wertpapieren ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können.

Informieren Sie sich umfassend anhand der Verkaufsunterlagen (Verkaufsprospekt, Halbjahresbericht, Rechenschaftsbericht und Wesentliche Anlegerinformation / Key Investor Document). Diese erhalten Sie kostenlos auf der Detailseite zum jeweiligen Fonds unter www.consorsbank.de und auf Anfrage bei der Fondsgesellschaft.

Eine hohe Inflationsrate kann den Wert zukünftiger Erträge oder Rückzahlungsbeträge in Bezug auf das Produkt verringern.