SecurePlus App geht...

Consorsbank App löst SecurePlus ab

- Die SecurePlus App geht – die Consorsbank App übernimmt

- Mit der Consorsbank App freigeben – auch im Web

- Jetzt laden und aktivieren

Wertpapierdepot

Clevere Kombi zum Vermögensaufbau

- Depot mit Tagesgeld inklusive 3,10% Zinsen p. a. auf das Tagesgeldkonto

- 0,95 Euro pro Order (zzgl. marktüblicher Spreads) über die Börse Tradegate Exchange

Tagesgeld

Exklusiv für Neukunden

- Tagesgeld mit 3,10 % Zinsen p. a. bis zu 1 Million Euro, für 3 Monate garantiert

- Geld einfach und flexibel parken, jederzeit verfügbar

"Marktlage aktuell" von Jochen Stanzl

DAX bleibt über 25.000 Punkten – Irankonflikt belastet

- Irankonflikt belastet

- Hoffnung auf Inflationsrückgang

Girokonto

Zahl damit, nicht dafür

- Kostenlose Kontoführung für alle unter 31 Jahren oder bei mindestens 700 Euro Geldeingang im Monat

- Freie Kartenwahl mit kostenloser Kreditkarte und kostenloser girocard

Für Sie als Kunde

Bis zu 2,20 % Zinsen p. a. aufs Tagesgeld

- auf neu eingezahltes Tagesgeld, für bis zu 1 Million Euro

- Aktionszeitraum für die Verzinsung: bis 15. April 2026

30 Euro Prämie

Freunde werben

- Ihre Freundschaft verbindet viel. Warum nicht auch eine Bank?

- Sie empfehlen, wir danken mit 30 Euro Prämie direkt auf Ihr Konto

Mit dem Junior-Depot wächst aus kleinen Beträgen große Zukunft

Mit einem Junior-Depot legen Sie heute den Grundstein für die finanzielle Zukunft Ihres Kindes.

Sparen für Ihr Kind war noch nie so einfach – und so günstig. Denn bei uns erhalten Sie alle ETF-Sparpläne gebührenfrei (zzgl. marktüblicher Spreads und Zuwendungen).

Top-Fonds des Monats – 100 % Discount auf Ausgabegebühr

Der M&G (Lux) European Strategic Value Fund stellt ein wertorientiertes Portfolio aus Aktien von Unternehmen dar, die ihren Sitz oder ihre überwiegende Geschäftstätigkeit in Europa haben. Er investiert in günstige, in der Gunst der Anleger gesunkene Unternehmen, deren Aktienkurs in den Augen des Fondsmanagers nicht den dem Unternehmen zugrunde liegenden Wert widerspiegelt. Den Top-Fonds des Monats kaufen Sie zu besonders günstigen Konditionen, egal ob als Einmalanlage oder Sparplan.

Zum Top-Fonds des Monats

Baufinanzierung – Wohnträume günstig und fair finanzieren

Unsere erfahrenen Finanzierungsexperten beraten Sie kostenlos und unterstützen Sie auf dem Weg zu Ihrer Traumimmobilie. Auch für eine Modernisierung oder bei Ablauf einer Zinsbindung beraten wir Sie gern.

Vergleichen Sie mit nur einer Anfrage über 400 Finanzierungspartner.

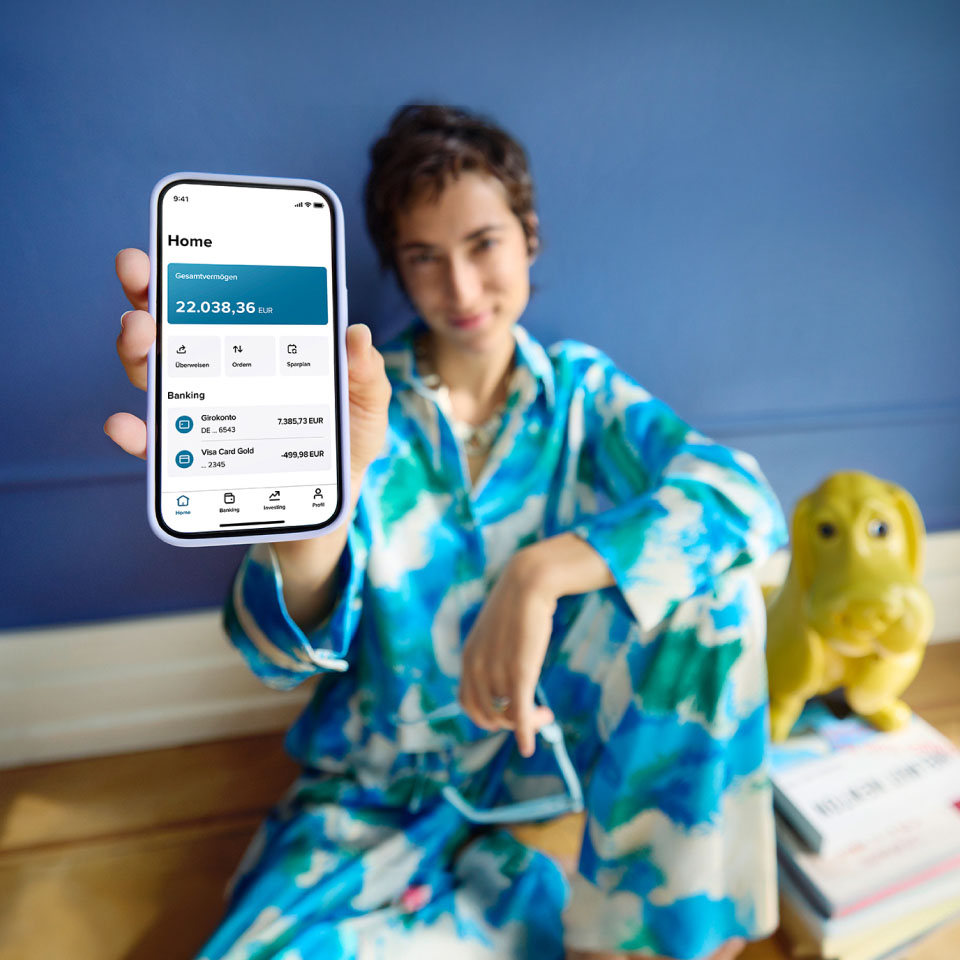

Switch jetzt auf einfach. Mit der Consorsbank App.

Einfach, schnell und flexibel. Mit der Consorsbank App die Finanzen managen – egal wann, egal wo. Mit vollem Zugriff auf Konten, Karten und Investments.

Jetzt laden und loslegen!

Zur Mobile App

Aktien des Tages

Diese Aktien wurden heute am häufigsten von unseren Kunden angesehen.

Das kauften Kunden

Diese Wertpapiere lagen in der vergangenen Woche bei unseren Kunden besonders im Trend.

Gibt es 7 Aktien für die „Ewigkeit“?

- Gibt es "Aktien für die Ewigkeit"? Was langfristige Börsenerfolge wirklich ausmacht.

- Sieben starke Unternehmen im Überblick: Etablierte Konzerne mit dauerhaftem Potenzial.

- Langfristig denken, Risiken kennen: Warum Diversifikation unverzichtbar bleibt.